El grupo Prisa sigue buscando alternativas que le permitan sanear sus cuentas. Las importantes cantidades que alcanzan sus últimas cuentas de resultados dejan a la compañía con una deuda superior a los 900 millones de euros. Para solventar parte de este déficit Prisa sigue abriendo nuevas vías de financiación, la última, la anunciada recientemente con la que emitirá obligaciones por valor de 130 millones de euros convertibles en acciones.

La oferta se realiza por un importe real de 129.999.500 euros, que supondrán 351.350 acciones nuevas a 0,37 euros por título. No obstante, la emisión de bonos no está asegurada, como ha expuesto Prisa ante la CNMV.

Ya se conoce que dos de sus accionistas principales, Amber y Vivendi, han dado luz verde a esa operación y se harán con el 45% de estos nuevos títulos. Sin embargo, hay muchos accionistas principales en Prisa que no verían con buenos ojos estos últimos movimientos.

Es el caso de nombres como Banco Santander, que cuenta con más del 4,6% de las acciones de la compañía; la familia Polanco, con más de un 7% de los títulos o el jeque qatarí Abdullah Al Thani, que cuenta con casi el 5% de las acciones de Prisa. Ni ellos, ni otros pesos pesados como Alconaba, son partidarios de esta ampliación de capital. Prueba de ello es que no están reflejados en la documentación de la CNMV.

Quiebro al Gobierno

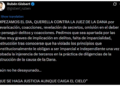

Hasta el momento, Vivendi ha hecho varios intentos para ampliar su participación en Prisa encontrando la barrera impuesta por el Gobierno. El año pasado, el Ejecutivo desautorizó la ampliación de su capital hasta un 29,9%. Ahora, con la conversión de los bonos aprobada por Prisa, en los próximos años aumentará su poder en la compañía esquivando el veto antiopas del Gobierno.

Aprobado por la CNMV

La Comisión Nacional del Mercado de Valores (CNMV) ha dado luz verde a la operación anunciada por Prisa, según anunció este martes el regulador bursátil. El periodo de suscripción preferente para los accionistas se abrirá el próximo 13 de y finalizará el próximo 26 de enero.

Tal y como ha corroborado Prisa, en el caso de que quedaran obligaciones no suscritas, se abrirá un segundo plazo en el que se asignarán obligaciones adicionales entre los accionistas e inversores que las hubiesen solicitado en el periodo de suscripción preferente. Si tras este periodo aún quedasen obligaciones convertibles, se abrirá un último plazo de asignación dirigido a inversores cualificados.

Seguiremos Informando…